はじめに

自分がこれまでどんな世界に暮らしてきたのかを知るためには、ドルが基軸通貨であるということの意味をよくよく理解する必要があるらしい、という認識に至り、覚悟を決めて勉強した。

するとあら不思議(?)、第一次世界大戦のあたりからウクライナ危機まで、何となくよくわからないと感じていた歴史の流れが全部わかっちゃったのだ。

金融秩序の変遷などという項目は、普通の世界史教科書の項目には入っていないし、社会科学各分野の専門家はもちろん、国際政治の専門家ですらみんなが知っているというわけではないだろう。しかし‥‥

国際政治経済において権力は、安全保障を管理できる人びとの手にある。また、生産による富の創造を統制している人びとによっても握られている。しかし、これまで述べてきたような安全保障構造と生産構造と並んで、そのどちらとも重要性はいささかも劣らないものとして、金融構造は重要な位置を占めている。

スーザン・ストレンジ(西川潤・佐藤元彦訳)『国家と市場』(ちくま学芸文庫、2020年)205頁(原著は1988年)

戦争や外交(安全保障)、物質的豊かさ(生産)が歴史が始まって以来の関心事であるのに対し、金融秩序における覇権という現象は、それ自体、19世紀の終わり頃になって初めて現れたものである。

ジョン・ロックもルソーもそれを論じていないし、アダム・スミスだってマルクスだって論じていない。

しかし、イギリスを中心とするヨーロッパからアメリカへ、核家族から核家族へ覇権が移行し強化されていく過程は、通貨覇権という現象とともにあった。

*英語ではmonetary hegemonyというのが一般的なようです。

今回勉強するまで私はまったく知らなかったが、19世紀末から現代、とりわけ1940年代から現代の特異な在り方は、かなりの部分、通貨覇権という現象と関わりがあるようなのだ。

「基軸通貨ドルー私たちはどんな世界に暮らしてきたのか」というタイトルで始めるこの連載は、第二次世界大戦頃から現在までのドルの覇権がテーマである。

ただ、通貨覇権の基本構造を知り、ドル覇権の特性を知るために、先代の基軸通貨であるポンドのことを知る必要があるので、その限度で歴史を遡る。

というわけで、今回のテーマはポンド。

通貨覇権の誕生である。

基軸通貨とは何か

まず、基軸通貨とは何か。いろいろ調べてみたが「基軸通貨」という言葉に明確な定義はないらしい。

一般的には、国際取引の決済などに主に用いられ、国際金融や決済(為替)システムの要となっている通貨のことを基軸通貨と呼ぶようだ。

この連載でもその意味で用いる。

*「為替」という言葉はわかりにくくてなるべく使いたくないのだが、使わないのも不自然なのでカッコがきで使うことにする。また外国為替市場(外国通貨を売買する市場)については一般的な用語なのでそのまま使う。これらの言葉のわかりにくさについては、こちら(↓)をご覧ください。

ポンドが基軸通貨になるまで

(1)イギリスは世界貿易の中心地だった

近代化後の世界に初めて生まれた基軸通貨がポンドである。

*もって回った言い方をするのは、世界のグローバル化の先駆けであるモンゴル帝国の時代に銀本位制の通貨が基軸通貨として通用していたように思われるからである(そのうち書きます)。

イギリスの地に基軸通貨が誕生した理由は明快で、イギリスが世界貿易の中心地となっていたからである。

世界貿易で先行したのはオランダ。しかしイギリスは18世紀には毛織物貿易や海運でオランダをしのぎ、19世紀には産業革命による「世界の工場」化と交通・通信革命の効果として、多角的な貿易機構の中心地としての地位を確たるものとした、というのが教科書的な説明である。

*「多角的」はこれまで私の語彙にはなかったが、この領域で非常によく使われる形容詞(multilateralの訳と思われる)なのでこの先もちょいちょい使うかもしれない。この文脈では「二者間に限定されない多方面の」というような意味だが、経済のブロック化へのアンチとして使われることも多い。

インドはわがために綿花を作り、オーストラリアはわがために羊毛を剪り、ブラジルはわがために香り高き珈琲をつくる。……世界はわが農園、イギリスは世界の工場(workshop of the world)

と、こんなことを言った人がいたというが、その言葉の通り、繊維産業を主力とするイギリスの経済発展には、自国製品の輸出だけでなく、原料の輸入が不可欠だった。そして、もちろん、イギリスはお茶やコーヒー、砂糖などの輸入品を大量に購入し、物質的な豊かさを堪能した。

大事なことは、イギリス経済の豊かさは当初から輸出と輸入の両方によって成り立っていたということである。

輸出ばかりしていたわけでも輸入ばかりしていたわけでもなく、双方から成り立つ貿易システムの全体がイギリスの繁栄に不可欠だった。

だからこそ、イギリスは世界貿易の要となったのだ。

*なお、イギリスは悪名高い大西洋三角貿易(奴隷貿易)の拠点でもあったが19世紀には下火になっている。

(2)基軸通貨ポンド

世界貿易の中心地が世界金融の中心地となるのは道理といえる。

ロンドンではマーチャントバンカーと呼ばれる人々が先駆けとなり、ロンドン宛貿易手形の引受(短期の信用供与→要するに決済のための一時的なおかねの融通)サービスが普及した。

*マーチャント・バンカーとは、ロスチャイルド商会、ベアリング商会、モルガン商会などの(元は個人の)国際金融業者。世界大百科事典によると「19世紀初頭、ナポレオン戦争の終結とイギリス産業革命の進展を背景に、ロンドンが国際金融の中心となろうとするころ、有力な貿易商人であるヨーロッパ大陸(とくにドイツ)の富豪たちが来住し、その資力と名声をもとに上記の金融業務を開始したことに起源を持つ。」

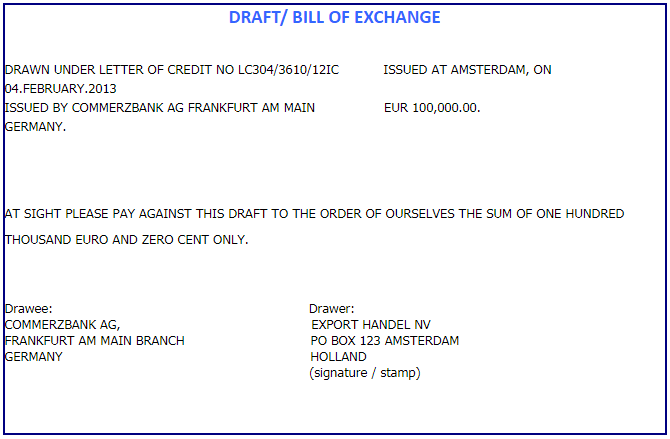

*貿易手形の引受とは? これは現代の貿易手形のサンプル(↓)。貿易においては輸出業者が海外の輸入業者から支払いを受ける必要があるが、その決済業務を輸出業者・輸入業者それぞれの取引銀行が代行する。下は輸出業者(Export Handel NV)が取引銀行(Commerzbank AG)に(本来は輸入業者が支払うはずの)代金の支払いを依頼する書類(為替手形)。Commerzbank AGはこの為替手形を買い取ってDrawee(支払人)としてExport Handel NVに対する支払を引受け(=一時的に貸し付け(信用供与))、代金を輸入業者の銀行を通じて回収する。このケースでは輸入業者の信用状を発行しているのもCommerzbank AGなので、同銀行が輸入業者の取引銀行を兼ねていることが分かる(話が早いですね)。

このサービスが便利なので、世界の貿易業者は、イギリスとの貿易はもちろん、それ以外の国との貿易でも、ロンドンの銀行宛の貿易手形による決済を行うようになった。手形はもちろんポンド建てである。

世界中の人々がポンドを使って取引をする。

基軸通貨ポンドの誕生である。

https://www.bankofengland.co.uk/banknotes/withdrawn-banknotes

(3)「世界の銀行」

世界中の貿易業者が、決済をロンドン宛の貿易手形で行うようになるということは、主に次の2つのことを意味する。

一つは、すべての決済がポンドで行われるようになること(すでに書いた)。

もう一つは、貿易に従事したり、国際決済を必要とする世界中の人々がみんな、ロンドンの銀行に預金口座を持つようになるということである。

*日本国内で企業や個人事業主が手形・小切手の決済を行うときは(事業用の決済口座である)当座預金口座を用いるのが普通だが、これと同様に、国際決済が必要な企業や個人事業主は、当座預金口座に相当するものをロンドンに持つことになったのだ。

要するに、世界中からおかねが集まるのだ(この場合、支払いのための一時的な預金(短期資金))。

世界中からおかねがロンドンの金融機関に集まると、ロンドンの金融機関の信用は高まる。こうした場合、金融機関のやることは一つ。

貸付である。

「おかねとは何か」で書いたが、貸付とは、信用に元手におかねを作り出すことにほかならない。

その意味するところの大きさについて、スーザン・ストレンジさんに補足していただこう(雰囲気を読んでいただければOKです)。

信用をつくり出す権力とは、他の人びとに今日消費を行い、明日その分の埋めあわせをする可能性を与えたり、否定したりする権力を意味する。この権力はまた、他の人びとに購買力を与え、それによって生産物にとっての市場を生み出す力を意味している。また、信用はそれを通じて与えられる通貨の管理を行い、他の通貨によって与えられている信用の交換レートに影響を及ぼす権力をも意味している。

ストレンジ・前出205頁

このとき、イギリスは文字通り、「世界の銀行」として、世界に通用するおかねを作り出し、人びとに消費の可能性を与えまたは否定し、市場を生み出し、通貨の管理を行い、他国通貨との交換レートに影響を及ぼす権力を手にしたのである。

通貨覇権の誕生

(1)気づいたら覇権国

ところで、ポンドが基軸通貨となり、イギリスが「世界の銀行」の地位に着いたのは、何というか、ただのなりゆきである。

イギリスとしては、狙って取りにいったわけではないし、こういうものを欲しいと漠然と思っていたということですらないだろう。

しかし、現実に世界の金融秩序がイギリスを中心に回り始めた以上、イギリスが相応の役割を果たさなければ、世界経済に支障が生じてしまう。

世界にはいつのまにか金融覇権ないし通貨覇権というべき巨大な権力が生まれていた。イギリスは気づいたときにはその地位にあり、重い責任を担っていたのである。

同時代に生き、事態の大きさに気づいたバジョットという人はつぎのように書いている。

現在ではロンドンは諸外国に対する手形交換所であるから、ロンドンは諸外国に対して新しい責任を有している。どういうところであろうとも、多数の人々がそこで支払をしなければならないならば、これらの人々はそこに資金を保有しなければならない。ロンドンにおける外国資金の大量的預金は、今や世界商業にとって欠くべからざるものになる。

W. バジョット『ロンバード街』(岩波書店、1941年)45頁(原著は1873年)(山本・14-15頁からの孫引きです)

(2)通貨覇権国の責務

このとき、イギリスがいつの間にか負担していた責務とは何か。以下の3つが挙げられると思う。

①ポンドの供給

②ポンドの信用維持

③各国通貨との交換レート(為替レート)の安定

①ポンドの供給

まずはポンドの供給だ。ポンドが世界の基軸通貨である以上、世界経済の発展のためには、世界にポンドが潤沢に出回る必要がある。

この点は、私が勉強していて「ほほう。なるほど」と感じた点で、通貨覇権国の財政を理解するために重要なポイントだと思う。

イギリスの銀行は貸付を行うことによってポンドをつくることができるが、そのポンドが世界に流通するルートはつぎの2つしかない(無償で配ってもよいのだが彼らはそういうことはしないので)。

①イギリス国民が海外の製品・サービスを買う

②イギリス国民が海外に投資する

後で見るように、イギリスの貿易収支はつねに赤字であり、通貨覇権国となってからは海外投資(資本輸出)が生命線となっていく。「赤字なのに投資で儲けて補うなんて・・(ずるい?)」と感じる人も多いだろう(私だ)。

しかし、現に世界はポンドを必要としており、世界にポンドを供給できるのはイギリスだけなのだ。

おそらく、通貨覇権国である限り、貿易赤字を投資による収益が補うような収支構造になっていくのは(ある程度)必然的であり、そのこと自体は問題ではないのである。

また、産業競争力の低下についても同じことがいえる。

通貨覇権国は、当初はその圧倒的な競争力によって覇権を得るのだが、その力はやがて低下し、せいぜい数ある先進国の中の一つという感じになっていく。

イギリス、アメリカに共通するこの現象も、やはり(ある程度)必然的であり、それ自体は問題とはいえない。

彼らが積極的に海外との貿易や海外投資を行えば、諸外国も相応に成長を遂げていくはずであり、それはむしろ望ましいことなのだから。

②ポンドの信用維持

③為替(通貨交換)レートの安定

一方で、彼らの貿易収支や投資行動、経済的パフォーマンスがどんな状態であっても構わないというわけではもちろんない。

いまや、ポンドを支えている彼らの信用は、基軸通貨を通じて世界の金融秩序を支えている。イギリスの経済的信用が失われるような事態になれば、基軸通貨の信用や為替レートの安定性は損なわれ、直ちに世界経済に波及してしまうのだ。

したがって、問題は、おそらく、赤字の程度であり、投資の質であり、また投資による利潤と実体経済とのバランスである。

要するに、それらがポンドの信用を脅かすことがなく、世界経済の健全な発展に資するような内実を持つものかどうかが問題なのだ。

(3)通貨覇権国の特権

責務の方を先に書いたが、彼らの責任は、彼らがそれだけの特権を持っていることの裏返しでもある。

世界の銀行であるということは、世界中からおかねが集まってきて、その信用を元手におかねを作り、世界中の事業に投資することができるということである。

自分で働かなくても、投資による利子・配当によって利益を得ていくことができるというのだから、これが大変な特権であることは疑いない。

実際、資本輸出(投資)による利子・配当収入は、国内産業の競争力が低下した後のイギリス経済を長く支えていくことになったのだ。

ポンド覇権下の金融システム

私たちの主な関心事であるドル覇権についてみると、いま現在、ドルの信用はかなり危うい。そして、だいぶ前から、通貨交換レート(為替レート)が日々上がったり下がったりするのは日常茶飯事だ(だからFXで儲けたりできる)。

*FXはforeign exchangeの略で、この文脈では外国為替証拠金取引のことを指す。

ポンドが覇権にあった時代はどうだったのであろうか。

(1)通貨交換レート(為替レート)は安定していた

ポンドの時代は、国際金本位制(1880-1914)の時代と同視される。

国際金本位制といっても、国際機関で話し合って制度化したというわけではなく、基軸通貨であるポンドが金本位制を採用していたので、他の国々もそれに合わせて金本位制を採用した結果、そのような体制ができあがったというだけであるが、とにかくこの時代のことをそう呼ぶ。

*ポンドとの交換レートが安定すれば、貿易や投資を呼び込みやすいというのが主な理由で、1870年代末までにヨーロッパの主要国すべてが金本位制に移行した(日本は1897年)。

通貨交換レート(為替レート)についていうと、みんなが金本位制を取っているということは、実際上、固定相場制が採用されているのと同じである。

*例えば、イギリスが金1オンス=4ポンドを平価(交換比率)とし、アメリカが金1オンス20ドルを平価としていた場合、ポンドのドルに対する交換レートが1ポンド=5ドルに固定されているのと同じことになる。

もちろん、みんなで話し合って決めたわけではないので、各国が自分の判断で金に対する平価(交換比率)を変更することは可能であったし、金本位制の「ゲームのルール」を守らないことも可能であった。

*金本位制の「ゲームのルール」: 保有する金の量に合わせて自国通貨の供給量を調整すること。この言葉を普及させたケインズは、(通貨量に対して?)「大量の金を獲得することもなく、また喪失することもなく管理すること」という言い方をしたという。

しかし、この期間においては、イギリスはもちろん、他にもそうしたことを(少なくとも大々的に)行う国はなく、みんなが国際金本位制=固定相場制の維持に協力していたようだ。

なぜ各国が金本位制を採用し、またそのルールを遵守していたのかといえば、通貨交換レート(為替レート)の安定は各国にとっての利益であったからである。

イギリスの後を追う国々にとっては、産業の発展のために、イギリスから機械や鉄道を買い、資本を輸入する(投資してもらう)ことが必要だった。

貿易の中心地であり世界の銀行であるイギリスにとっては、多くの国にイギリスを中心とする多角的貿易機構および決済機構に参加してもらい、物とおかねの自由な移動を確保することが何より望ましかった。

現代では忘れがちな単純な真実だが、日常的に物とおかねをやりとりする間柄である以上、通貨の交換レートは安定していた方がいい。本当なら、同じおかねを使いたいくらいだ。

商品やサービスの価値と無関係の事情で損をしたり得をしたり。そんなことがしょっちゅう起こるようでは、安心して生産に取り組み、商売を行うことなんかできなくなってしまうではないか。

*今はまさにそういう世界ですが‥‥

そういうわけで、現在の先進国が世界貿易と資本移動を通じた経済発展の只中にあった当時、ポンドの覇権の下で、通貨交換レート(為替レート)は安定していたのである。

(2)イギリス経済は堅調で、ポンドの信用はゆるがなかった

ポンドの信用を支えているのは、イギリス経済の信用である。

すでに述べたように、外国製品の輸入や投資によって世界にポンドを供給するのは通貨覇権国イギリスの責務であって、多少の赤字や、貿易赤字を投資収入で埋め合わせるような構造は問題ではない。

問題は、おそらく、赤字の程度であり、投資の質であり、また投資による利潤と実体経済とのバランスである。

ということで、1880-1914のイギリス経済について、この点を確認しておこう。

拡大する貿易赤字を投資収益が埋める

国際金本位制が確立した頃、貿易立国としてのイギリスはすでに盛りを過ぎていた。

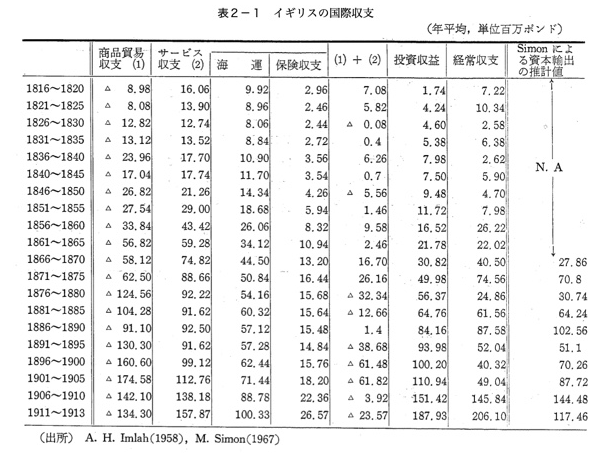

次の表をご覧いただきたい(面倒な方は見なくても構いません)。

輸出入の双方に積極的だったイギリスの貿易収支は最初から赤字(輸入超過)なのだが、経常収支は一貫して黒字である。

当初、貿易赤字を埋めていたのは、貿易にまつわるサービス収支(海運や保険)だった。

*このサービス収支の黒字はまさにイギリスが世界貿易の要であったことによるものだ。

貿易赤字は一貫して拡大傾向だが、とくに1870年代の後半からが顕著であり、理由としては、工業でイギリスを追い上げていたアメリカ、ドイツ、フランスが自国の産業保護のために輸入品に高い関税をかけたことでこれらの国への輸出が停滞したこと、交通・運輸と食品加工技術の発達で安い農畜産物が大量流入したことなどが挙げられている。

しかしそれ以降も経常収支は黒字で、黒字幅はむしろ大きくなっている。数字を見れば一目瞭然。サービス収支とともにこの時期の国際収支を支えたのは投資収益なのである。

イギリスの資本輸出

「投資によって収益を得る」というとそれだけで悪い人が暴利を貪るような印象をお持ちの方もいると思うが(私ですが)、この時期の投資はまだ比較的健全だった(現在も健全な投資はある)。

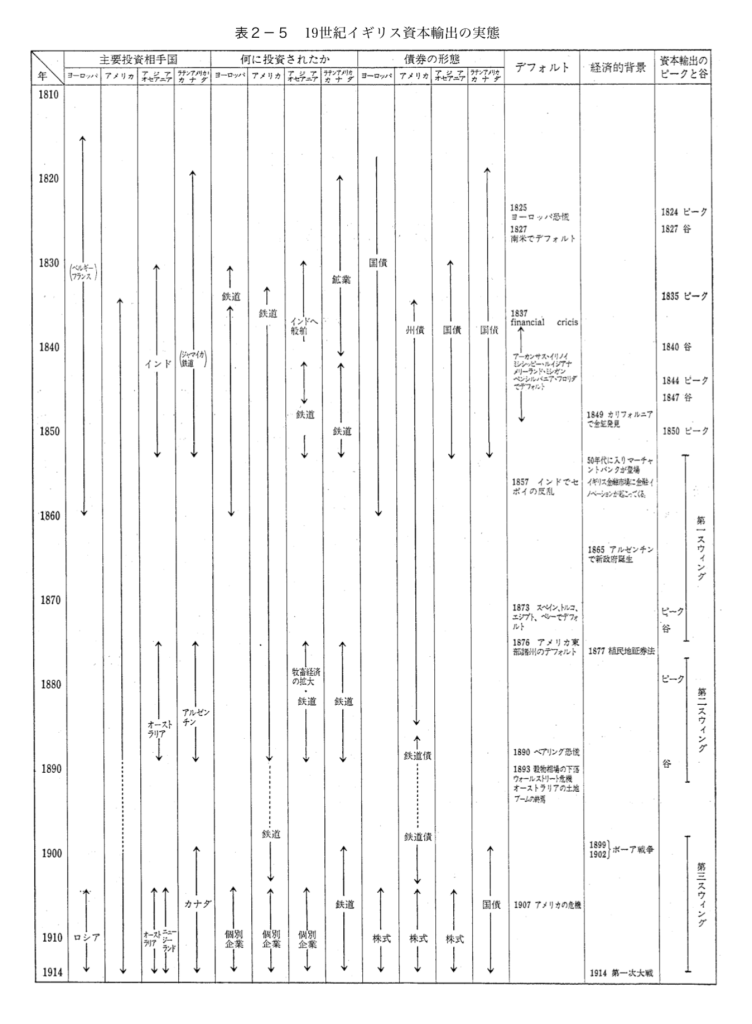

終わり頃になると個別企業への株式投資という形態が普及してくるが、それ以前はもっぱら鉄道などの公共事業への長期投資である(↓下の図を参照)。

株式や通貨の短期的な売買を繰り返して利益を得るようなタイプの投資とは質的に異なっていたのだ。

*具体的なやり方はこんな感じ

①イギリスの銀行が外国政府や鉄道会社からの請負で債券(国債や鉄道債)を発行する(銀行は手数料などの収入を得る)。

②イギリスの投資家がそれを買う。

③投資家は債券を長く保有し、利子や配当によって利益を得る。

労作!ありがたい(富田ほか)

実体経済と投資のバランス

量的に見ても、当時の資本輸出(海外投資)は外国為替市場のごく一部にすぎなかった。

当時の外国為替市場で行われていた通貨の売買は、ほとんどが商品の貿易に伴うもので、資本輸出額は商品貿易額の10分の1程度に過ぎなかったという(山本・22頁)。

イギリスは貿易赤字の補填を資本輸出に頼っていたが、取引の規模においては商品の売買(貿易)が圧倒的で、海外投資のせいで為替市場が混乱するというような状況ではおよそなかったのである。

(おまけ)現在の外国為替市場

ちなみに、現在の外国為替市場がどんなことになっているかご存じであろうか。

現在の外国為替市場で行われる通貨の売買のうち、貿易やサービスの輸出入、直接投資などの実需に伴う売買は全体の約1割程度にとどまっているという(↓)。

外国為替取引には、輸出入などの実需取引から派生する取引と、国家間における金融資産の売買や投機的な売買などの資本取引から派生する取引がある。2018年末時点では、資本取引に派生する取引が全体の約9割を占める。

みずほ証券×一橋大学 ファイナンス用語集

*なお、資本取引であっても直接投資(経営への実質的関与を伴うもの)は実需側にカウントするようだが、この時期のイギリスの資本輸出は主に(上述のような)国債や鉄道債の購入という形態だったようなので、多くは「資本取引に派生する取引」の側だと思われる。

*直接投資と間接投資の区別については、ブリタニカの説明がわかりやすかったので一部引用させていただく(以下「直接投資」)。

経営参加を目的として株式を購入したり、現地の既存企業を買収したり、新たに工場を建設したりする投資をさす。一方、値上がり益や利子・配当所得を目指した証券の購入が間接投資である。

ブリタニカ国際大百科事典 小項目電子辞書版 2016

2007年の調査だが、実際の数字を入れたつぎのような説明もある。

世界の主要な外国為替市場における取引総額は2007年の調査によると1日あたり約3兆2,100億ドルに達しているが、同年の世界の貿易総額(輸出ベース)は約13兆8,208億ドルであるから、貿易にともなって必要になる外為取引だけなら4~5日分で済むということになる。

金井ほか・221頁

貿易以外の「実需」(サービスや直接投資)は2~3日分だそうなので、全部合わせても約1週間。

つまり、世界中で日々行われている外為取引の圧倒的大部分は、必ずしも実際に外貨が必要なわけではないのに行われているということなのである。

金井ほか・221頁

しかも、全体の9割にあたるとされる「資本取引に派生する取引」のほとんどは、ヘッジファンドなどによる投機的な短期投資だという。要するに、現在の為替相場(通貨交換相場)を動かしているのは、実体経済というより、投機的参加者の思惑なのである。

*こちらのサイトに引用されている池田雄之輔『円安シナリオの落とし穴』(日経プレミアシリーズ、2013)からの情報です。

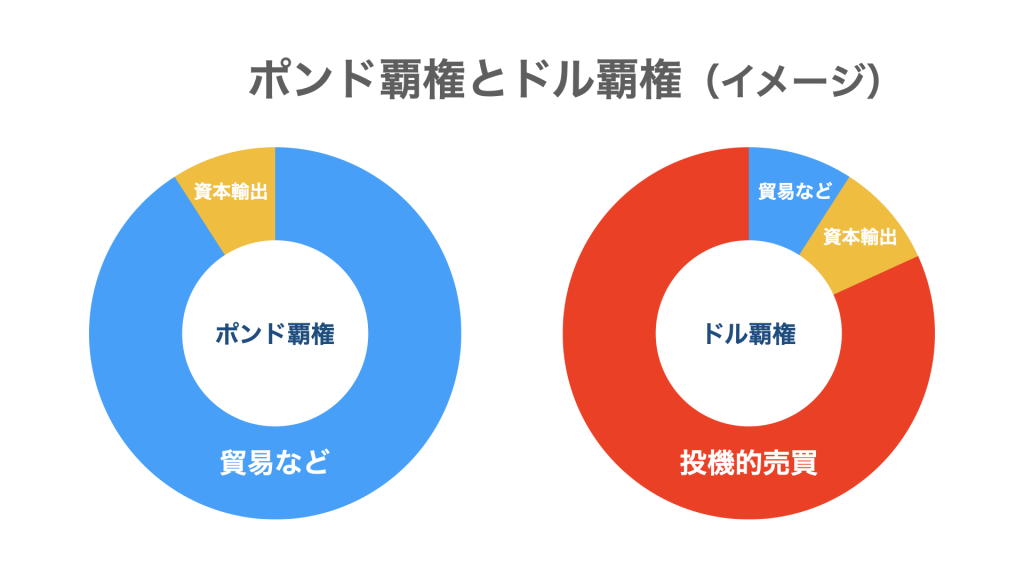

「すごい」と思ってイメージ図を作ってみた。左がポンド覇権の下での外国為替市場、右がドル覇権の現在だ(資本輸出の比率は適当です)。

スーザン・ストレンジの言葉の通り、通貨覇権国は、自国通貨(基軸通貨)を管理し、他の通貨との交換レートにも影響を及ぼす。

イギリスが管理をしていたのは紛れもなく世界の商取引のための市場であった。しかし、現在、アメリカが管理している市場は、ほとんど賭博場である。

世界貿易のための市場がカジノに変わるまでに何があり、この世界がどう変化したのか。

それを追っていくのが次回からのテーマということになるのかもしれない。

まとめ

- 世界貿易の中心地イギリスに発達した国際決済サービス(ポンド建て)を通じ、ポンドが基軸通貨の地位を獲得した。

- イギリスは、世界中から集まるおかねに基づく信用により「世界の銀行」の地位を得た。

- イギリスが得た主な特権は(信用を元手とした)資本輸出による利子・配当収入だった。

- 国際金本位制の下、外国為替相場(通貨交換相場)は安定し、世界経済の発展に役立った。

- 当時の外国為替取引の大部分は貿易に伴うもので、資本輸出はその10分の1程度にとどまっていた。

- その資本輸出も長期投資が中心の堅実なものであり、相場を撹乱する要因となることはなかった。

主な参考文献

- 山本栄治『国際通貨システム』岩波書店 1997

- 上川孝夫・矢後和彦『国際金融史』有斐閣 2007

- 金井雄一・中西聡・福沢直樹『世界経済の歴史』名古屋大学出版会 2010

- 石見徹『国際通貨・金融システムの歴史 1870-1990』有斐閣 1995

- 西村陽造・佐久間浩司『新・国際金融のしくみ』有斐閣 2020

- 奥田宏司・代田純・櫻井公人『深く学べる国際金融』法律文化社 2020

- 秋田茂『イギリス帝国の歴史』中公新書 2012

- ミシェル・ボー『増補新版 資本主義の世界史』藤原書店 2015

- 富田俊基・篠原照明・永戸一彦・山本美樹子「19世紀イギリスの資本輸出」大蔵省財政金融研究所「ファイナンシャル・レビュー」March-1987