はじめに

この記事は「基軸通貨ドルー私たちはどんな世界に暮らしてきたのかー」というタイトルで始めた連載の最終回である。

数年前から「どうも西側世界の鏡は歪んでいるようだ」と感じて探究を続け、「かなり分かった」と思ったところでウクライナ戦争が起きた。

ウクライナ戦争をめぐる西側世界の動きは「なぜ?」の連続で、これを理解して、同じように「知りたい」と思っている人たちと共有するには、まだ何かが欠けていると感じた。

*ウクライナ戦争ではピンと来なかった人たちも、ガザ危機で同じ疑問を持ったのではないでしょうか。

その最後のピースがこれ。

「基軸通貨ドル」である。

私と同じように「なぜ?」と思うような方は、おかねの話に詳しくない方が多いと思う。でも、素直に現実を見てみれば、現代では、おかねは、事実上、食物であり、資源であり、武器である。生物としての人類の争いが、おかねをめぐる争いという形をとるのは、たぶん、当たり前のことなのだ。

おかねをめぐってどんどんおかしな方向に進んでいく世界の物語。

どうぞお楽しみください。

ドル覇権とは何か:途方もない特権を持つアメリカ

アメリカに覇権が移ったのは第二次世界大戦の後だが(こちらをどうぞ)、基軸通貨ドルの下での通貨システムが現在の形で定まったのは、1971-73年を経た後のことである。

ここではその体制のことを「ドル覇権」と呼ぼう。

この体制の特徴は、基軸通貨国アメリカが持つ途方もない特権にある。4点にまとめよう。

*以下の記述が誇張でないことは日本大百科全書(ニッポニカ)の「通貨発行特権」の項(中條誠一)をお読みいただければ分かると思う(最後の一文が虚しくて好きです→「本来はこうした特権をもつ基軸通貨国は、節度ある経済運営を行い通貨価値の安定を確保するという義務を負っている」)。

①基軸通貨であるドルを作りたいだけ作ることができる

基軸通貨を作ることができるというのは、基軸通貨国の基本的な特権である。

*国際取引のほとんどは基軸通貨で行われるため、他国は輸出で基軸通貨を稼ぐか(通常は基軸通貨国の金融機関から)借りるかしなければ取引に参加できないが、基軸通貨国だけは、自国で通貨を作り、それを使って取引を行うことができる。

しかし、アメリカが持っている特権は、ただ「作ることができる」というだけではない。アメリカは、基軸通貨ドルを「作りたいだけ」作ることができるのだ。

かつてのポンドは金本位制の下にあった。そして、1971年8月15日以前のドルも、金=ドル本位制の下にあった。

*金=ドル本位制とは、ドルは金を裏付けとし(ドルと金を固定相場で結び、アメリカはドルの金兌換を保証する)、ドル以外の通貨はドルまたは金に対して相場を固定する通貨システム。実際には金を基準に選んだ国は一つもなく皆ドルを基準としたので、各国通貨の対外的価値はドル(を媒介として金)が支える格好になった。

金本位制の下では、基軸通貨国は、他国の中央銀行が「金に変えてくれ」と求めてきた場合、それに応じる義務を負う(基軸通貨の金兌換義務)。

つまり、かつてのイギリスおよび(1971年以前の)アメリカが持っていた「通貨発行特権」には、「金兌換義務を果たすことができる限度で」という制限が付いていたのである。

*金の保有量に合わせるのがもっとも安全だが、基軸通貨の信用が保たれていれば無闇に金兌換を求められることはないので「他国から信頼される経済運営」が条件ともいえる。

ところが、1971年8月、ドルを作り(そして使い)すぎて、金のストックがなくなりかけたとき、アメリカは、金兌換義務を放棄した(経緯はこちら)。

金兌換義務の放棄で、ドルの信用はもちろん低下した。しかし、ドルが基軸通貨の地位を追われることにはならなかった。

その結果、アメリカは、歴史上初めて、無制限の基軸通貨発行特権というものを手に入れたのである。

②赤字を出せば出した分だけ、他国から好条件の融資を受けることができる

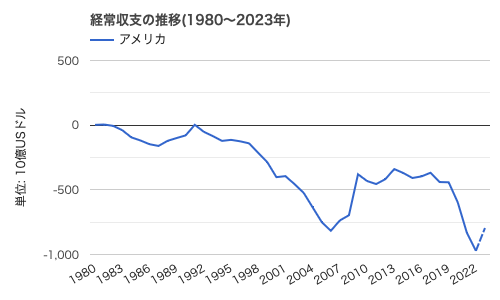

アメリカの経常赤字が大変なことになっているのはご存じであろう。

アメリカの経常収支は1970年代末から赤字になり始め、赤字は拡大の一途をたどった。にもかかわらず、決して国家財政が破綻することはなかった。

なぜかというと、アメリカが金兌換義務を放棄した結果として、ドル覇権システムの中に、「アメリカの出す赤字は(ほぼ)自動的にアメリカに対する融資となって戻ってくる」という仕組みが組み込まれたからである。

どういうことか。

アメリカの赤字とは他国の黒字である。1970-80年代であれば日本やドイツ、それ以降であれば産油国や中国が対米黒字でドルを蓄積した。

この国々が稼いだドルを資産として保有したいと考えたとき、かつてであれば、金に交換して安全資産として保有するという方法があった。しかし、ドルが金と切り離されたとき、タンス預金(紙幣を手元に置いておく)以外の方法は(実質的に)一つしかなかった。

ドル金融市場における投資(国債、株式、預金など)である。

ドル金融市場における投資は、投資国から見れば資産だが、アメリカから見れば債務すなわち「借金」である。

つまり、アメリカは、赤字を出せば出すほど、その分のおかねを他国が貸してくれるという、不思議な構造の中にいるのである。

もちろん、債権国は、建前上は、債務を引き上げることもできるし、厳しく取り立てることもできる。しかし、それをやって、アメリカの財政が本当に破綻したらどうなる?

彼らが持っている資産は、すべてパーになってしまうのではないか?

というわけで、日本を含む西側先進国はいつのまにやら一蓮托生。アメリカに倒れられては困るので、積極的かつ必死に支えざるを得ない、という状況が、1970年代にはでき上がっていたのである。

③借りたおかねを信用の源として他国に融資をし、支配的な影響力を及ぼすことができる

基軸通貨の金融機関にはおかねが集まる(「世界の銀行」)。アメリカの場合、経常赤字の多くが自国の金融機関に戻ってくるのだから、その金額は膨大だ。

金融機関にとって、預金は信用の源である。預金が多ければ多いほど信用は高まり、その分だけ多くの貸付ができるようになる。

そういうわけで、アメリカは、金兌換義務を放棄することによって、多額の経常赤字を出し、多額の債務を抱えつつ、同時に、多額の対外貸付を行い、債権者として強い影響力を及ぼすことができるという不思議な地位を手に入れたのである。

アメリカの(とくに民間の)対外融資はしばしば相手国に債務危機を生じさせたが、アメリカはIMF(国際通貨基金)を手足として利用して、債権を確実に回収させた。詳しくは後述するが、アメリカにとって、通貨覇権を、債権確保の手段でもあったのだ。

*日本や他の先進国もそのおこぼれに与った。

④経済制裁を通じて「世界の警察」としてふるまうことができる

基軸通貨国でなくても経済制裁を実施することはできる。しかし、基軸通貨国が行う場合の効果は圧倒的だ。

アメリカから金融制裁(資産凍結、金融システムからの締め出し等)を受けるということは、事実上、一切の国際取引(貿易や資本取引)からの排除を意味していた。ドルが基軸通貨である以上、国際決済のほとんどはドル建てで行われるのだから。

*「していた」と過去形にしたのは、ウクライナ戦争関連での対ロシア制裁以後、ドルを迂回した取引ネットワークの構築が進んでいるようだからである。

この地位を利用して、アメリカは、キューバ、イラン、北朝鮮、シリアなど、恣意的に選んだ国々を国際取引のネットワークから排除し、「悪」のイメージを押し付けるとともに、その経済発展を妨げてきた。

*キューバ、イラン、イラク、北朝鮮、スーダン、シリア、ジンバブエ、ベラルーシ、イエメン、ソマリア、リビア、コンゴ民主共和国、ロシア、ベネズエラ、レバノンなど(JETROウェブサイト)。

この点は、後述の(投資による)「途上国の搾取」の問題と並んで、いわゆるグローバル・サウスがドル覇権に反感を抱く理由の一つとなっている。

*ちなみに下はアメリカの対キューバ制裁の解除を求める国連決議(2023年11月3日)の結果。アメリカとイスラエルだけが反対。31回連続で採択されているという。

◉基軸通貨国としてのアメリカの特権

①基軸通貨であるドルを作りたいだけ作ることができる

②赤字を出した分だけ他国から好条件の融資を受けることができる

③借りたおかねを信用源に貸付を行い他国に支配的な影響力を及ぼすことができる

④経済制裁を通じて「世界の警察」としてふるまうことができる

ドル覇権の社会・経済的帰結:格差、搾取、終わらない戦争

(1)根本は「おかねの増えすぎ」

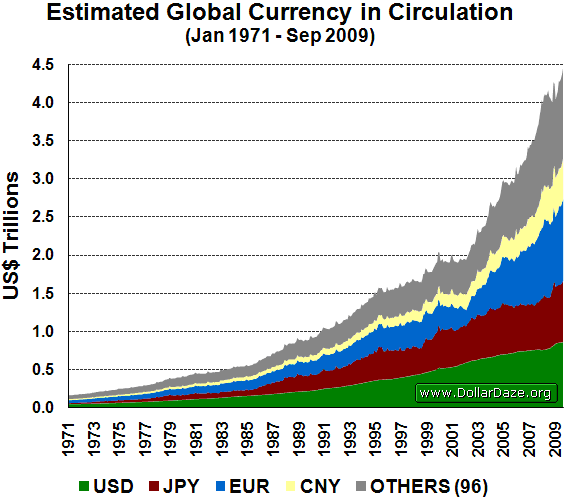

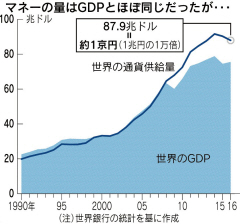

基軸通貨国が上記のような特権を持っている以上、世界に流通するおかねの量が劇的に増えるのは当然だ(↓)。

どうにもバカバカしいことだが、以後、この「おかねの増えすぎ」こそが、世界の顕著な特徴を形づくっていくことになるのである。

*専門用語では「過剰流動性」などという。

(2)増えすぎたおかねの活用ー金融部門の極大化

おかねは、市場を作り出し、産業(財やサービスの生産)を活性化し、社会のすみずみに物資を送り届ける機能を持つが、それ自体は富ではない。

1970年代、出生率の低下とともに経済成長が頭打ちとなった先進国に送り込まれた大量のおかねは、スタグフレーション(不況+物価の持続的上昇)と呼ばれる現象をもたらした。

有効活用されなかったおかねは、ただ市場にあふれて自らの価値を下げ、物価のみを押し上げたのだ。

*おかねの価値が下がると、同じものを買うのにより多くのお金が必要になり、物価が上がります。

苦境を経た先進国は、1980年代、増えすぎたおかねの新たな活用先を見出す。それが、金融である。

*もちろん金融は昔から存在したが、この辺から「異次元」の領域に入っていく。

先進国は競って金融自由化を推し進め、ありとあらゆる金融手法を実用化した。「おかねがおかねを生む」錬金術に目を眩ませた人々は、増えたものが(富ではなく)ただのおかねであることを忘れ、「永遠の経済発展」が可能になったと信じた。

そして、この「金融部門の極大化」は、世界の通貨供給量の増加にさらに拍車をかけたのである。

(3)格差社会に「付加価値」経済

増えすぎたおかねは、先進国では、金融にアクセスできる一部の者とそれ以外の者の間の極端な経済的格差を生み出した(とくに極端なのは米英)。

実体経済(収益・賃金・消費)は拡大せず、一般の人々の可処分所得は増えないが、どこかに大量のおかねがあり、それを手にする人間がいる。

そのような社会では、一般の人々の富はむしろ減っていく。大量のおかねが流通しているせいで、土地や住宅をはじめとする生活必需品の価格は下がらない(むしろ上がる)からだ。

それをよく示しているのが下のグラフである(↓)。アメリカにおける賃料と世帯収入(いずれも平均)の上昇率の推移を表している。

1985年以降、収入は大して上がっていないのに賃料はどんどん上がっている。株価が上がろうが、平均的な世帯の暮らしは苦しくなる一方なのだ。

https://x.com/WinfieldSmart/status/1701227710100484477?s=20

もう一つ、重要なことがある。

おかねが増え、増えたおかねが一部の者の手に握られると、その一部の者の水準に引き寄せられて、普通の人がごく普通に暮らしていくためのコストが上がる。

この変化は、普通の人のなりわい(日々の仕事)にも跳ね返るのだ。

人々は、普通の人の普通の需要を満たすだけでは食べていけなくなって、超富裕層のインバウンド需要を呼びこんだり、やたらと高級な米とかシャインマスカットとかを作るよう強いられる。

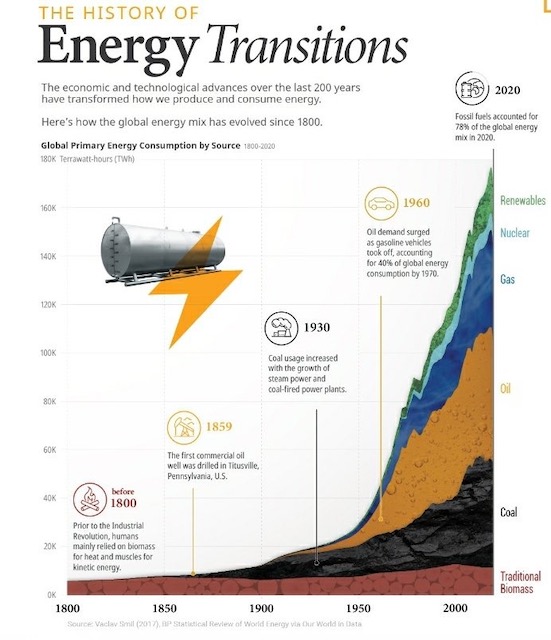

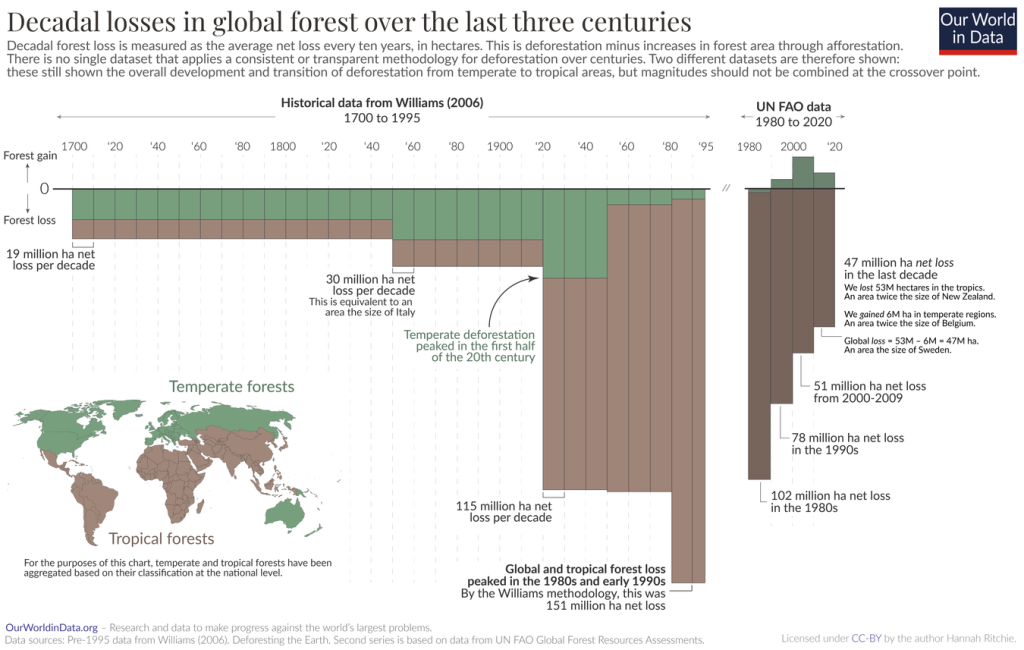

人間界では若者や社会人が日々心をすり減らし、自然界では環境や天然資源への負荷が高まり続ける(↓)。それは、この「付加価値経済」が、あらゆる人に、あらゆる領域で、「無意味なフロンティア開拓」を迫っているせいなのである。

(4)途上国の搾取、環境破壊

ドルは基軸通貨であるから、増やしたドルを手にした人々は、世界中の富を買い漁ることが可能であったと思われる。

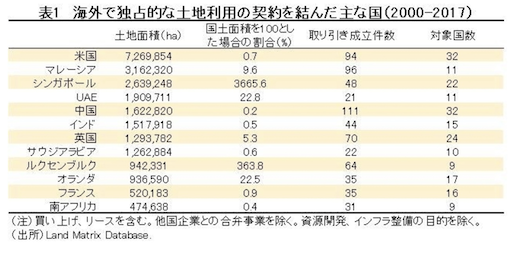

例えば土地。

しかし、土地以外の財は、継続的に富をもたらすことがない。そこで、より好まれたのが、投資である。

低成長時代に入った先進国は、途上国が持つ「伸びしろ」を、有望な投資先とみなした。そこまではポンド覇権下のイギリスと同じだが、この時代(現代)の投資家の目的はあくまで自己利益(それも短期的な)なので、強引に貸し付けては気まぐれに引き上げるようなまねをして、途上国経済に深刻なダメージを与えた。

途上国においてもっとも手っ取り早くおかねを稼ぐ方法は天然資源の開発である。先進国からの資金の多くは資源開発=環境破壊のために用いられ、途上国は膨れ上がる債務の返済のために天然資源を売った。

例えば、南米アマゾンの破壊ではブラジルの歴代政府が批判されることが多いが、開発を促したのは先進国のおかねなのである。

先進国から途上国への投資の問題は、「ドル覇権 VS グローバル・サウス」の対立の核心なので、後で(③)詳しく扱うことにしよう。

(5)戦争

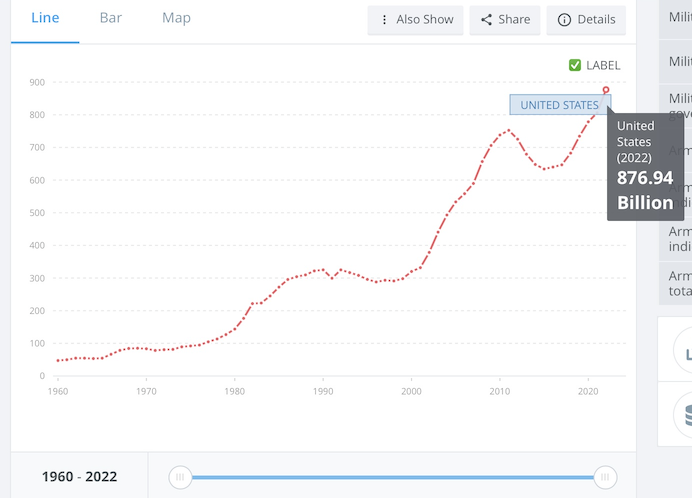

アメリカの対外赤字の源泉の一つは軍事支出である。WW2後のアメリカは共産主義封じ込めのためにあらゆる国に軍事支援を行い、自らも戦闘を行った。アメリカを金=ドル本位制の放棄に追い込んだ直接的な要因は、ベトナム戦争における多額の軍事支出である。

朝鮮戦争やベトナム戦争以外にも、アメリカは、CIAなどの諜報機関を通じたきわめて多数の秘密作戦や、単独ないし多国籍軍を主導する形での多数の戦争を実行している。

アメリカがこれだけの軍事費(表に出ている分だけでこの額↓)を支出できるのは、もちろん、上述の「特権」のゆえである。

しかし、話はこれで終わらない。ここからがより重要なのだ。

アメリカはかつて、ドル覇権に基づく経済的な「特権」を利用して戦争を戦っていた。冷戦の終結で戦争が必要なくなったとき、アメリカは、自国経済が「ドル覇権」なしに成り立たなくなっていることに気づいた。そこで、アメリカは、今度はドル覇権に基づく経済的な「特権」を守るために、再度軍備を増強し、終わりなき戦争を戦いはじめた、というのである。

*エマニュエル・トッドによる指摘。詳細はこちらをご参照ください。

もちろん、これは一つの仮説にすぎない。しかし、2000年以降の軍事支出の増大(↓)、冷戦終結後もなぜか終わらない戦争、金融危機(2008)の後の再度の軍事的活性化(ウクライナでの各種工作を含む)という事実は、「基軸通貨特権を守るための戦争」という仮説に、非常によく合致している。

◉ドル覇権と「おかねの増えすぎ」は

①金融の極大化 ②格差社会と付加価値経済 ③途上国経済の混乱と環境破壊 ④終わらない戦争 をもたらした

次回に向けて

第二次世界大戦直後、基軸通貨ドルを誕生させ、その信用を支えたのは、アメリカの経済的実力だった。しかし、ドル覇権(1971-3以後)は違う。

ドル覇権は、アメリカの経済力・経済的信用の低下によって生み出されたシステムである。現在、ドルの信用を支えているのは、アメリカというより、実質的には、アメリカと西側諸国(ヨーロッパと日本)の協力関係なのである。

西側諸国は、ドル覇権の一部を構成している。何がどうしてこうなったのか。それが次回のテーマである。